商业承兑汇票贴现的优点

1、降低融资成本:利用自身信用完成货款结算。

2、操作手续简便:客户可以根据需要灵活签发商业承兑汇票。

3、可以有效降低手续费支出,相对于银行承兑汇票来说。

4、有助于企业培植自身良好的商业信用。商业承兑汇票贴现的相关介绍

贴现的相关内容

1、贴现利息

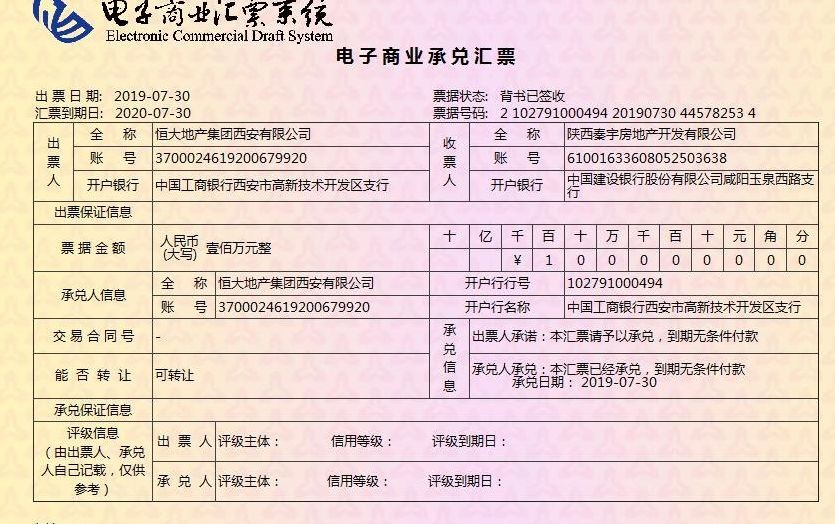

实付贴现金额的计算,是按票面金额扣除贴现日至汇票到期日前1日的利息计算;承兑人在异地的纸质商业汇票贴现的期限以及贴现利息的计算,应另加3天的划款日期。

2、贴现的收款

贴现到期,贴现银行应向付款人收取票款;不获付款的,贴现银行应向其前手追索票款;贴现银行追索票款时可从申请人的存款账户直接收取票款。

保证人应当在商业承兑汇票或者粘单上记载下列事项

(一)表明“保证“的字样;(必须记载事项)

(二)保证人名称和住所;保证人的营业场所、住所或者经常居住地

(三)被保证人的名称;出票人或承兑人

(四)保证日期;出票日期为保证日期

(五)保证人签章。(必须记载事项)

保证人之间承担连带责任,如果保证人为二人以上的。

商业承兑汇票的贴现

实质上,票据贴现是企业融通资金的一种形式。“贴现”就是指票据持有人将未到期的票据在背书后送交银行,银行受理后从票据到期值中扣除按银行贴现率计算确定的贴现利息,然后将余额付给持票人,作为银行对企业的短期贷款。

商业承兑汇票的意义

作为信用支付工具,商业承兑汇票在对促进企业发展、银行经营、市场流通、经济繁荣以及社会信用发展等方面具有重要意义与作用。

(1)丰富企业支付手段,降低财务成本,提高资金效益。

(2)缓解企业间货款拖欠,维护交易秩序,活跃市场经济。

(3)促进银行信用和企业商业信用的有机结合,加快资金融通,缓解融资难矛盾。

(4)促进商业信用票据化,丰富票据市场工具,促进票据市场发展。

(5)完善货币政策传导机制,促进利率市场化,改善宏观金融调控。

(6)建立和完善良好的信用机制,增强社会信用意识,提高社会信用程度。

票据的分类

(1)不带息应收票据

不带息票据的到期价值等于应收票据的面值。

企业收到应收票据时:

借:应收票据

贷:库存商品

应收票据到期收回的票面金额:

借:银行存款

贷:应收票据

商业承兑汇票到期,承兑人违约拒付或无力偿还票款,收款企业应将到期票据的票面金额转入“应收账款”科目:

借:应收账款

贷:应收票据

(2)带息应收票据

企业应于中期期末和年度终了,对于的带息应收票据按规定计算票据利息,并增加应收票据的票面价值,同时冲减财务费用。

计算公式:应收票据利息=票面金额×利率×期数

③带息的应收票据到期收回款项时,应按收到的本息,借记“银行存款”科目;按票面价值,贷记“应收票据”科目;按其差额,贷记“财务费用”科目。